您现在的位置是:首页 > 业界业界

蔚来发行10亿美元可转换优先债券

![]() cc博主2023-09-20【业界】212人已围观

cc博主2023-09-20【业界】212人已围观

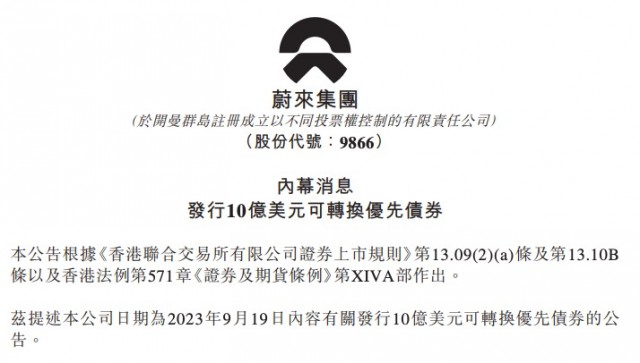

【CC博客】9月20日消息,蔚来在港交所发布公告,9月19日(美国东部时间)蔚来宣布对本金总额5亿美元于2029年到期的可转换优先债券及本金总额5亿美元于2030年到期的可转换优先债券进行定价。

此外,公司已向债券发行中的初始购买者授予可自债券发行日期(包含该日)起计30日内行使的选择权,以增购最多本金总额0.75亿美元的2029年债券及增购最多本金总额0.75亿美元的2030年债券。

一经发行,债券将为蔚来的优先、无抵押债务。2029年债券将按年利率3.875%计息,自2024年4月15日起于每年4月15日及10月15日每半年支付。2030年债券将按年利率4.625%计息,自2024年4月15日起于每年4月15日及10月15日每半年支付。2029年债券将于2029年10月15日到期,而2030年债券将于2030年10月15日到期,惟于有关日期之前根据其条款购回、赎回或转换则除外。

蔚来公司计划将部分债券发行所得款项净额用于购回下文所述部分现有债务证券,余下所得款项净额主要用于进一步加强资产负债表状况以及一般公司用途。

蔚来公司预计在债券发行定价的同时,将使用本次债券发行的部分所得款项净额,在与其中一名初始购买者或其联属人士独立私下协商的交易中,以现金购回并注销本金总额合共约2.56亿美元的公司未偿还的2026年到期的利率为0.00%的可转换优先债券(2026年债券)及本金总额合共约2.44亿美元的公司未偿还的于2027年到期的利率为0.50%的可转换优先债券(2027年债券,连同2026年债券统称为“现有债券”)(各自及统称为“购回交易”)。各项购回交易的条款已与各现有债券持有人个别磋商。

Tags: